Биткоин-корпораты создали системные риски для крипторынка

Аналитики Coinbase Institutional спрогнозировали рост крипторынка во второй половине 2025 года. По их мнению, биткоин обновит исторический максимум благодаря улучшению экономических показателей в США, возможному снижению ставки ФРС и большей регуляторной ясности.

Главным трендом и одновременно риском эксперты назвали растущую популярность корпоративных биткоин-резервов. Этот феномен получил название «атака клонов».

«Атака клонов» и системные риски

Глава по исследованиям Coinbase Institutional Дэвид Дуонг отметил, что все больше публичных компаний добавляют первую криптовалюту на свои балансы. Тренд ускорился после изменения правил финансового учета в США. Новые стандарты позволили компаниям отражать цифровые активы по справедливой рыночной стоимости, что устранило серьезное препятствие для корпоративных инвестиций.

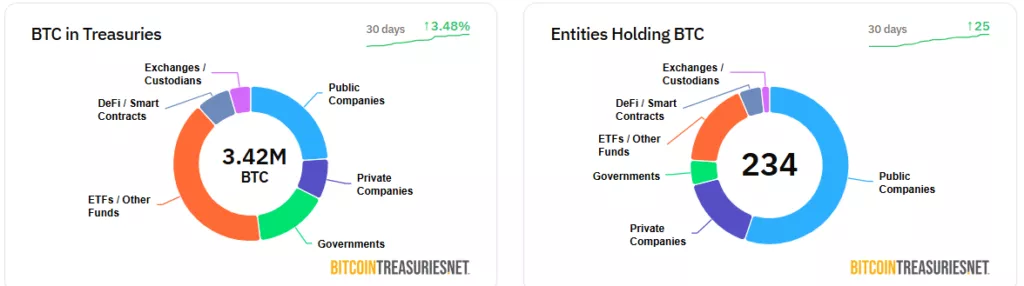

Согласно BitcoinTreasuries, уже 234 фирм держат в общей сложности 820 542 BTC.

Данные: BitcoinTreasuries.

Около 20 из них используют модель привлечения капитала через долговые обязательства, которую впервые применила компания Strategy.

Централизованные организации поглотили 30% эмиссии биткоина

Дуонг предупредил, что такая стратегия создает системные риски. Многие из этих компаний привлекают средства через выпуск конвертируемых облигаций для покупки криптовалют. В периоды рыночного стресса они могут столкнуться с необходимостью принудительных продаж, чтобы покрыть обязательства. Это способно спровоцировать панику среди инвесторов.

Одним из недавних примеров стала GameStop. Компания увеличила объем частного размещения конвертируемых облигаций с $1,75 млрд до $2,25 млрд. Привлеченные средства планируется направить в том числе на пополнение биткоин-резервов, которые уже составляют 4710 BTC.

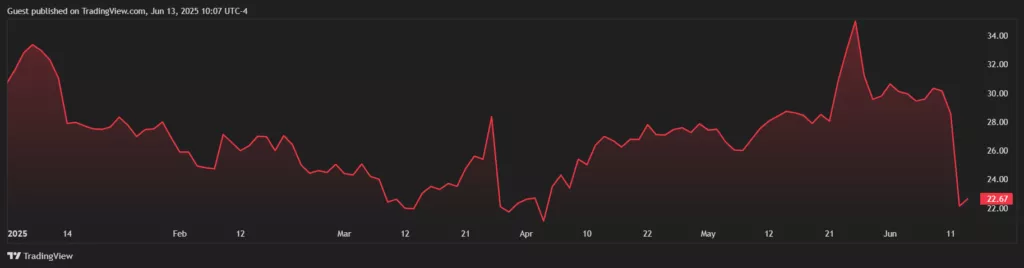

После первого объявления о выпуске облигаций акции GameStop (GME) упали на 22,5%. С начала года котировки потеряли более 30%.

График цены GME/USD. Данные: TradingView.

Тенденцию продолжает и инвестор Энтони Помплиано. По данным Financial Times, он возглавит компанию ProCapBTC, которая намерена привлечь $750 млн для покупки биткоина через SPAC-слияние.

По мнению Дуонга, в ближайшее время риск каскадных ликвидаций невысок. Срок погашения большинства долговых обязательств таких компаний наступает не ранее конца 2029 года. Однако ситуация может измениться по мере накопления долгов и появления новых игроков с подобной стратегией.

Пример волатильности: кейс SharpLink

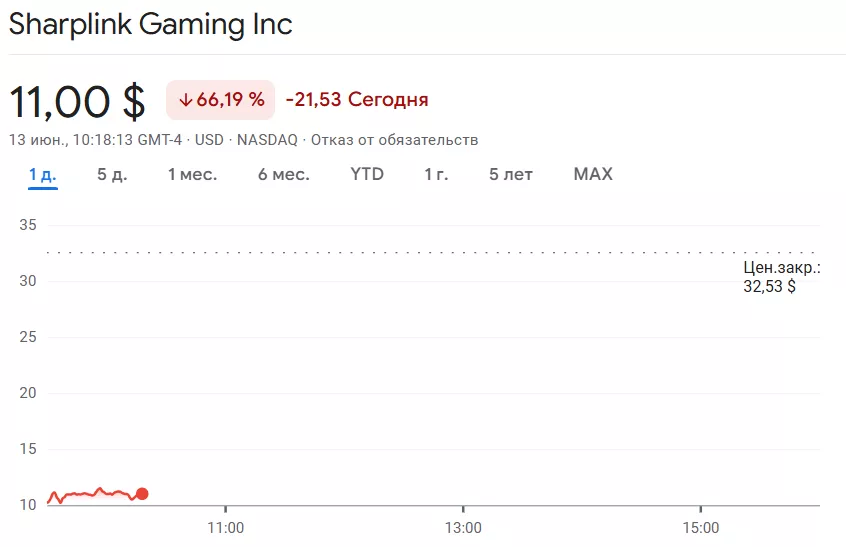

Насколько рынок чувствителен к действиям таких компаний, показывает пример американской платформы ставок на спорт SharpLink Gaming. После закрытия торгов акции ее рухнули более чем на 70%.

Данные: Google Finance.

Причиной стала стандартная подача в SEC формы S-3, которая регистрирует право инвесторов на потенциальную перепродажу своих акций. Трейдеры, по-видимому, неверно истолковали документ, восприняв его как объявление о массовой распродаже.

Генеральный директор ConsenSys и председатель SharpLink Джозеф Любин пояснил, что это стандартная процедура, которая не означает фактических продаж.

Some are misinterpreting SBET’s S-3 filing:

It registers shares for potential resale by prior investors

The “Shares Owned After the Offering” column is hypothetical, assuming full sale of registered shares.

This is standard post-PIPE procedure in tradfi, not an indication of…

— Joseph Lubin (@ethereumJoseph) June 12, 2025

По его словам, ни он, ни его компания не продавали акции.

SharpLink приобрела 176 270,69 ETH на общую сумму $462,9 млн. Сделала ее крупнейшим публичным держателем Ethereum в мире и вторым по величине после Ethereum Foundation.

Средняя цена покупки, с учетом всех комиссий и расходов, составила $2626 за монету.

По состоянию на 13 июня, свыше 95% принадлежащих SharpLink монет Ethereum активно задействованы в стейкинге и решениях для ликвидного стейкинга.

SharpLink стала первой фирмой на бирже Nasdaq, которая официально сделала Ethereum центральным элементом своей резервной политики.

ConsenSys улучшит MetaMask и вложится в Ethereum-казначейство

Макроэкономика и регулирование

Несмотря на риски, общий прогноз Coinbase остается позитивным. Опасения по поводу рецессии в США ослабевают. По оценке ФРБ Атланты, рост ВВП может составить 3,8%, что говорит о сильной экономической динамике.

Параллельно в США происходит серьезный сдвиг в регулировании. В отличие от прежней политики «регулирования через принуждение», сейчас обе партии Конгресса работают над законопроектами о стейблкоинах и общей структуре крипторынка. Это может создать предсказуемую правовую среду.

Кроме того, SEC рассматривает около 80 заявок на запуск различных крипто-ETF, включая фонды на Solana, XRP, AVAX и Dogecoin. Решения по ним ожидаются в период с июля по октябрь и могут существенно повлиять на рынок.

Децентрализованная альтернатива

На фоне корпоративной централизации активов в экосистеме Polkadot предложили другой подход. Сообщество обсуждает создание стратегического биткоин-резерва для казначейства проекта.

Инициатива предполагает постепенную покупку токенизированного биткоина (tBTC) на сумму 501 000 DOT в течение года. Это позволит диверсифицировать резервы децентрализованно и без привлечения долгового капитала. Предложение пока находится на стадии обсуждения.

В Coinbase Institutional заключают, что восходящий тренд биткоина, вероятно, продолжится. Однако успех альткоинов будет зависеть от их индивидуальных обстоятельств и фундаментальных факторов.

Напомним, в мае пользователь под ником Lowstrife заявил, что реализация биткоин-стратегии напоминает пирамиду, которая поддерживается премией ценных бумаг относительно оценки монет.

Bernstein предсказал рост биткоин-запасов компаний до $330 млрд

Источник: